Na stronie Ministerstwa Finansów pojawił się komunikat, w którym poinformowano o decyzji o nieprzedłużaniu po 31 marca 2024 r. okresowego obniżenia stawki VAT na podstawowe produkty spożywcze. To oznacza, że na produkty, dla których obniżono stawkę VAT od 1 lutego 2022 r. przywracane są poprzednie wartości stawek podatku.

Dla podatników wiąże się to z wieloma wyzwaniami. Jednym z nich jest przeprogramowanie kas i systemów sprzedażowych, tak aby od 1 kwietnia 2024 r. móc sprzedawać towary spożywcze według nowych zasad opodatkowania towarów i usług.

Co to oznacza w praktyce?

Załóżmy, że układ stawek podatkowych, zaprogramowanych w drukarce fiskalnej jest następujący:

A – 23 %, B – 8 %, C – 5 %, D – 0 %, E – zwolniona,

czyli dokładnie taki, jaki został określony w Rozporządzeniu Ministra Finansów z dnia 29 kwietnia 2019 r. w sprawie kas rejestrujących (Obwieszczenie Ministra Finansów, Funduszy i Polityki Regionalnej z dnia 30 lipca 2021 r. w sprawie ogłoszenia jednolitego tekstu rozporządzenia Ministra Finansów w sprawie kas rejestrujących – Dz.U. poz. 1625).

Dodatkowo załóżmy, że podatnik w bazie towarów i usług programu sprzedażowego zaprogramował pozycję o nazwie „TOWAR”.

Sekwencja zdarzeń:

1. Podatnik wystawia paragon fiskalny z pozycją „TOWAR” w stawce VAT B (8 %) – operacja poprawna.

2. Podatnik wystawia kolejny paragon z pozycją „TOWAR”, ale w stawce VAT C (5 %) – operacja poprawna.

3. Podatnik wystawia trzeci paragon z pozycją „TOWAR”, ale tym razem w stawce VAT D (0 %) – operacja poprawna.

4. Podatnik próbuje wystawić czwarty paragon z pozycją „TOWAR” w stawce VAT C (5 %). Ta operacja się nie uda ponieważ drukarka fiskalna zablokuje możliwość sprzedaży takiego towaru. Zgodnie z definicją działania algorytmu weryfikującego (patrz tekst w ramce), obniżanie stawki podatku dla danego towaru nie powoduje blokady sprzedaży danej pozycji, ale próba sprzedaży w stawce wyższej (po wcześniejszym obniżeniu tejże dla danego towaru) skutkuje blokadą sprzedaży danego towaru ponieważ urządzenie fiskalne zapamiętuje zdarzenia obniżania stawki podatku dla drukowanych towarów i usług.

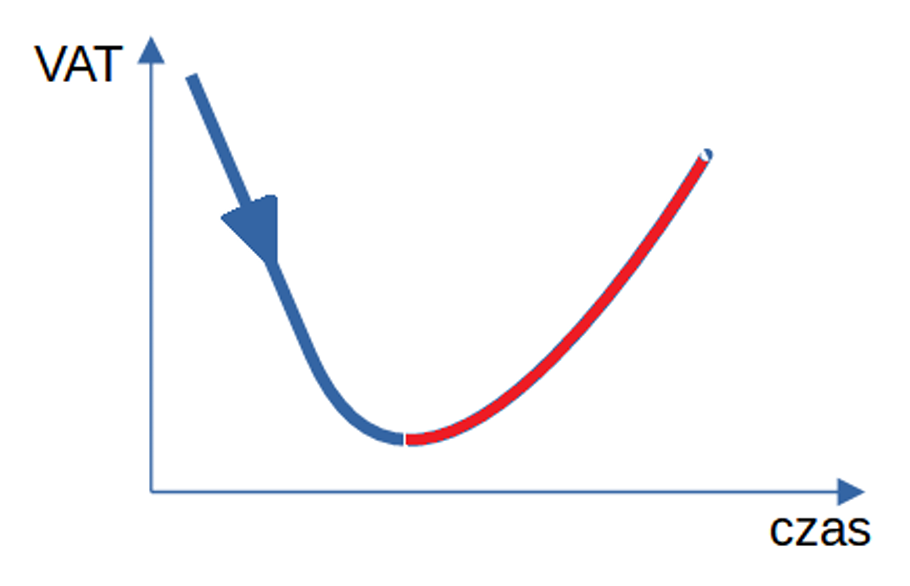

Na wykresie wygląda to następująco:

Kolorem czerwonym oznaczono strefę blokady sprzedaży przy podnoszeniu stawki VAT dla sprzedawanego towaru lub usługi. UWAGA! Użytkownik drukarki fiskalnej nie ma możliwości skasowania bazy algorytmu weryfikującego.

SPOSOBY NA ROZWIĄZANIE PROBLEMÓW Z BLOKOWANIEM TOWARÓW

1. ROZPOZNAWANIE NAZW TOWARÓW I USŁUG PRZEZ ALGORYTM WERYFIKUJĄCY

W nazwach towarów i usług, algorytm weryfikujący bierze pod uwagę wyłącznie znaki alfanumeryczne języka polskiego ze znakami kropki (.), przecinka(,), procenta (%) i kresek ukośnych (\ /), przy czym litery małe i wielkie traktuje się jako te same znaki. Przykład:

Nazwy: TOWAR, T o W A r, TOWA R#, traktowane są jako tożsame.

2. JAK ZABEZPIECZYĆ SIĘ PRZED ZABLOKOWANIEM SPRZEDAŻY DANEGO TOWARU Z POWODU ZMIAN STAWEK VAT?

2.1 Zmiany nazw towarów.

Na rynku stosuje się wiele rozwiązań, które pomagają użytkownikom drukarek zabezpieczyć się przez zadziałaniem mechanizmu blokującego sprzedaż przy zmianie stawek podatku dla danego towaru. Jednym z nich (najskuteczniejszym) jest modyfikacja nazwy towaru lub usługi w taki sposób aby nazwa zawierała literowe oznaczenie stawki podatku. Takie rozwiązanie nie wymaga interwencji serwisu kas a jedynie ingerencji w bazę towarów i usług programu sprzedażowego. Jeśli podatnik nie wie jak to zrobić to powinien się skontaktować z dostawcą oprogramowania.

Przykład:

Sprzedawaliśmy „TOWAR” w stawce C (5 %). Następnie stawka VAT dla „TOWAR” została zmieniona na stawkę D (0 %), czyli mieliśmy obniżkę VAT. Po kolejnej zmianie stawki VAT z D (0 %) na C (5 %), w celu uniknięcia blokady sprzedaży danego towaru należy zmienić jego nazwę z „TOWAR” na „TOWAR %C” albo „TOWAR #C”, lub inną według uznania podatnika.

2.2 Zerowanie bazy towarowej

W przypadku gdy z jakiegoś powodu zmiana nazw towarów i usług nie jest możliwa należy wykonać zerowanie bazy towarowej. Jest to funkcja dostępna tylko dla Serwisu. W tym przypadku można to zrobić przed wejściem w życie zmian stawek podatku ponieważ po ich zmianie nie wystąpi efekt blokady sprzedaży towarów z podniesioną wartością stawki podatku.

UWAGA! Fakt wykonania zerowania bazy należy odnotować w książce kasy!